OSV-Markt: Welcher Weg geht?

Jede Analyse der Märkte für Offshore-Serviceschiffe (OSV) beginnt in der Regel mit Analogien zu rauem Wetter, besten Zeiten / schlechtesten Zeiten oder Ähnlichem. OSV-Experte Seabrokers mit Sitz in Stavanger, Norwegen, folgt in der Februar-Ausgabe seines Seabreeze-Marktberichts dieser Konvention mit einer Beschreibung der „Festmahlzeiten“ in der Nordsee. Die jüngsten Maßnahmen für Tagespreise machen die lokalisierten Märkte für Ankerhandler (AHT), Plattformversorgungsschiffe (PSVs) und ähnliche Ausrüstungen deutlich und erfassen gleichzeitig die Angebots- und Nachfragedynamik, die zu Volatilität führt.

Volatilität & Unsicherheit

In einigen internationalen OSV-Sektoren gab es in letzter Zeit Aufwärtsbewegungen der Tagesraten. Das Problem besteht darin, ob es sich um temporäre Spitzen oder anhaltende zyklische Aufschwünge handelt. In dem Marktbericht vom März erklärte der norwegische Intermediär Seabrokers: „Die Handelsbedingungen haben sich schnell gewandelt, und der Markt hat sich schnell zugunsten der Eigentümer entwickelt. Es war durchaus üblich, dass an einem Tag weniger als eine Handvoll Schiffe zur Verfügung standen. Dies bot den Besitzern die Möglichkeit, ihre Preise zu erhöhen. “

Die Kapazitätsauslastungszahlen erzählen die Geschichte. für große PSVs, deren Deckkapazitäten größer als 900 m2 sind. (umgerechnet rund 5.000 dwt) stieg von besorgniserregenden 58% im Januar auf gesunde 82% im Februar. Die Tagessätze für diese Schiffe reagierten in Form von Sachleistungen. Der Broker schätzte einen Anstieg der Einstellungen von 6.800 USD / Tag im Januar auf 14.400 USD / Tag im Februar.

Aus Sicht der Perspektive erinnerte der Aktienanalyst James West, der den Sektor der in New York ansässigen Investmentbank Evercore ISI abdeckt, die Kunden daran: „… der vorhergehende Höhepunkt der weltweiten Flottenauslastung lag 2013 bei fast 87%…“

Die dem Dienstleistungssektor zugrunde liegende Dynamik beruht auf der Ölexploration und der tatsächlichen Förderung, die beide an die Wahrnehmung zukünftiger Ölpreise gebunden sind. Hier gilt die Ökonomie 101, in der Erwartung nachhaltig niedrigerer Preise, bestimmte Projekte unwirtschaftlich werden; OSV-Besitzer legen dann ihre Schiffe in „Lay-Up“. Im letzten „gesunden“ Markt für Offshore-Anlagen, etwa Mitte 2014, betrug das Verhältnis von OSVs zu Arbeitsanlagen etwa 4,5x - 5,0x.

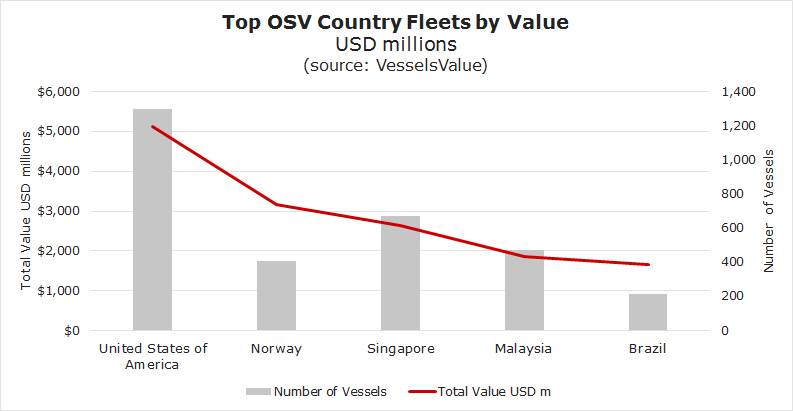

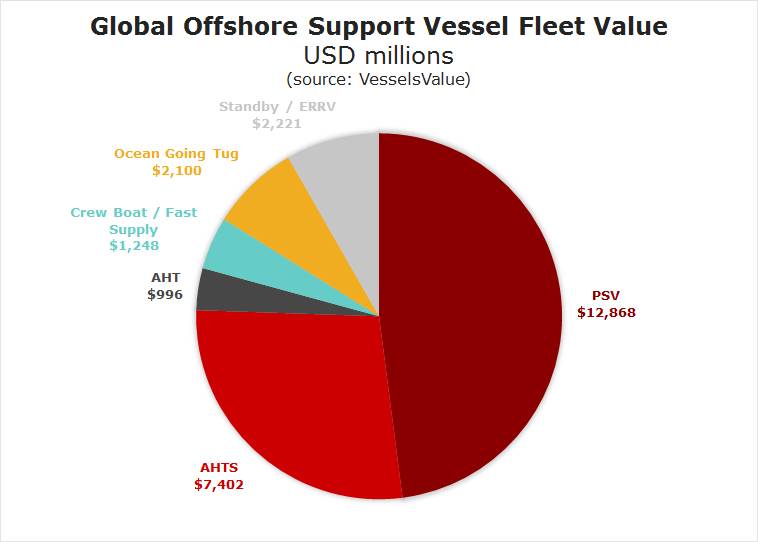

Quelle: VesselsValue

Quelle: VesselsValue

Die Logistik des „Cold Stacking“, bei der die Systeme nicht miteinander verbunden sind und das Asset im Wesentlichen über einen längeren Zeitraum belassen wird, ist der Bereich, in dem die Wirtschaftlichkeit von OSV im Vergleich zu anderen maritimen Assetklassen einzigartig wird. Da die Reaktivierung zu einem langwierigen und kostspieligen Prozess wird, führen relativ geringe Verschiebungen der Nachfrage zu einer erhöhten Volatilität um eine Angebotsseite, die durch kalt gestapelte Ausrüstung halbpermanent reduziert wurde.

Insgesamt sind die Anlagewerte für internationale OSVs schwach, da sie seit dem Ölpreiseinbruch von 2014/2015 gesunken sind, jedoch nicht mit dem Rohölpreis nach oben tendierten. Die Analysten von VesselsValue haben einen Datenschlepper mit einem großen Anker-Umschlagschlepper (der als zwischen 10.000 und 13.000 BHP beschrieben wird) vorgestellt und eine Datenreihe präsentiert, die sich mit dem Asset-Preis aus dem Jahr 2014 befasst, bevor der Ölpreis stark nach unten drückte. Das hypothetische 10-jährige Schiff (linke Achse), das damals für 20 Millionen Dollar festgesetzt wurde, folgte dem Rohölpreis (rechte Achse) nach unten. Als sich der Ölpreis jedoch wieder erholte, bewegte sich der OSV-Preis seit Anfang 2017 seitwärts um rund 4 Millionen US-Dollar. Die Analysten wiesen auf umfangreiche Gebäude in China (und keine Verschrottung) hin. VesselsValue hat den Markt für die 21 Vermögenswerte, die kürzlich in der Liquidation von Toisa (die Anfang 2017 in Konkurs ging) verkauft, genau unter die Lupe genommen und die derzeitige Bewertung von 276 Millionen US-Dollar bis Anfang 2017 zurückgestellt, als die gleiche Flotte fast 400 US-Dollar wert gewesen wäre Million.

Enttäuschende Vermögenspreise angesichts volatiler Tageskurse sind nicht unbedingt eine schlechte Sache und ermöglichen es den Mutigen, sich für die Erholung zu positionieren. Seacor Marine Holdings (Symbol „SMHI“) stellte in einer Präsentation im dritten Quartal auf einer Investitionskonferenz fest, dass sie vor dem erhofften Marktaufschwung 230 Millionen US-Dollar investiert habe und Schiffe mit erheblichen Preisnachlässen auf den Wiederbeschaffungswert aufbaute, einige davon durch „Distressed“ -Verkäufe. SMHI stellte außerdem fest, dass "die Konsolidierung die Wettbewerbslandschaft verbessert hat". SMHI, das Schulden in Q4 2018 refinanziert hat (rund 28,3 Millionen US-Dollar an Barmitteln, die für Akquisitionen verwendet werden könnten), war ein Konsolidierer.

Ende 2018 und Anfang 2019 wurden 14 Schiffe durch ein Joint Venture auf dem brasilianischen Markt erworben (mit einer intelligenten Finanzierungsstruktur, bei der SMHI nur 5 Millionen US-Dollar Eigenmittel aufbrachte) und drei Fast Support-Schiffe von einem einmaligen Pool-Partner. zahlte mit SMHI-Aktien und kaufte kürzlich drei von 2018 gebaute PSV von einem Unternehmen innerhalb der COSCO-Gruppe. Für andere geht es mehr um Kosteneinsparungen und Durchhaltevermögen. Tidewater („TDW“), das nach der Insolvenzanmeldung 2017 umstrukturiert wurde und nun nach der Übernahme von Gulfmark International Ende 2018 der weltweit größte OSV-Betreiber ist, sprach in einem Januar über „Wertschöpfung in einem Down-Market…“ durch Post-Merger-Synergien Konferenzpräsentation. SMHI meldete für seine Flotte im Durchschnitt 2018 Tage (knapp über USD 9.700 / Tag) (bei den arbeitenden Einheiten), jedoch mit einer enttäuschenden Auslastung von etwa 60%.

Eine Erholung steht vor der Tür, aber ihr Zeitpunkt, über dessen häufige Charakterisierung als „letztendlich“ hinaus, ist unbekannt. Research-Analysten bei Clarksons betitelten den Bericht "Hope Springs Eternal" vom Januar 2019.

In einer kürzlich durchgeführten Aktienrecherche für Investoren in Hornbeck Offshore („HOS“) erklärte Evercore ISI West seinen Kunden: „Der genaue Zeitpunkt für eine Erholung im Offshore-Schiffsraum ist undurchsichtig, obwohl einige Indikatoren auf das frühe 2020 als Wendepunkt hindeuten angesichts der zunehmenden Aktivität unserer Offshore-Bohrabdeckung. “

West betonte die Auswirkungen des Brent-Ölpreises auf die Budgets der Ölunternehmen und wies auf ein Niveau von 60 bis 65 USD / Barrel hin, das die E & P-Budgets intakt halten würde, und fährt fort: „Der Offshore-Transportmarkt, eine zweite Ableitung der Offshore-Exploration und Entwicklung Die Aktivitäten haben sich allmählich verbessert, wenn auch langsamer, da sich ein früheres Überangebot an Schiffen durch Attrition und Marktkonsolidierung zu lösen beginnt. "

TDW schlug in seiner Präsentation und in Bezug auf die OSV / Arbeitsgeräte vor, dass "der Markt wahrscheinlich enger ist, als es scheint", unter Berufung auf die hohe Wahrscheinlichkeit, dass Schiffe seit mehr als drei Jahren gestapelt werden oder mehr als 15 Jahre alt sind. würde nicht zum Dienst zurückkehren.

Markierungen sind beim Verkauf der Toisa-Asset-Liquidation zu finden, einem laufenden Liquidationsverkauf von fast zwei Dutzend Schiffen, die international gehandelt werden, vor allem Ankerhandler und PSV. Die analytischen Arbeiten der VesselsValue-Analysten stellten fest: „… in einem der größten Gerichtsauktionen eines Offshore-Inhabers in der jüngsten Vergangenheit wurden in einem Zeitraum von 12 Monaten 21 Vermögenswerte verkauft. Das entspricht einem Marktwert der Vermögenswerte von 276 US-Dollar Millionen, jedoch ist es wichtig zu wissen, dass viele Schiffe außerhalb der Klasse im Liegezustand verkauft wurden und einer Reaktivierung bedürfen. “

Auf hohem Niveau deutet diese Analyse darauf hin, dass durchschnittlich 2,66 Mio. USD erforderlich gewesen wären, um jedes Schiff wieder in Handelsbereitschaft zu bringen.

Hornbeck Offshore ist zusammen mit bekannten Eigentümern wie Harvey Gulf International Marine und Edison Chouest auch am Jones Act-Markt beteiligt, wo die eingeschränkte Angebotsdynamik für PSV zu einer etwas anderen Volatilitätskontur führt. Das große Bild, ähnlich wie die internationale Arena, in der sich Vermögenswerte bewegen können, ist ein überversorgter Markt. Die Ergebnisse des Jahres 2018 von Hornbeck zeigen, dass seine OSVs der „neuen Generation“ bei der Arbeit durchschnittlich 19.150 USD pro Tag waren, bereinigt um die schlechte Auslastung (24 von 64 Schiffsflotten) und der effektive Tagessatz auf 5.036 USD pro Tag.

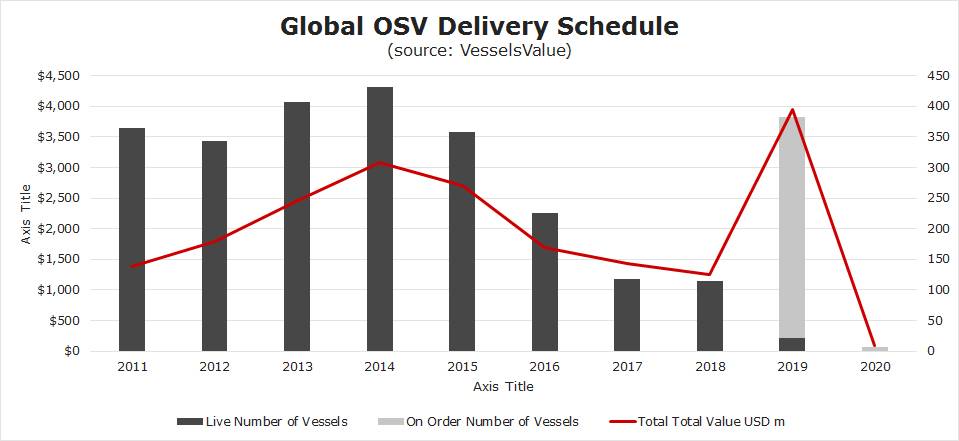

Quelle: VesselsValue Rigs & Boats

Quelle: VesselsValue Rigs & Boats

Die Nachfrage nach Service-Schiffen im US-Golf von Mexiko stammt von Arbeitsplattformen. Theoretisch würden die derzeit in Betrieb befindlichen Tiefwasser-Bohrgeräte die Nachfrage nach rund 100 OSVs erhöhen, weit weniger als die Gesamtverfügbarkeit. Baker Hughes, das monatlich über die Anzahl der Bohrinseln informiert, zeigte Anfang März 2019 22 schwimmende Bohrinseln (Bohrschiffe und Halb-Tauchboote), die im Offshore-Betrieb arbeiteten - wenig verändert gegenüber den Werten von September / Oktober 2018 (gegenüber den 17 zuvor gemeldeten) von 2018). Das Entpacken von Booten erfordert ein Urteil, dass die Tagespreise (und die Boote, die arbeiten) nicht nur vorübergehende Spitzen sind, und, was wichtig ist, eine Verpflichtung der Eigentümer, die Kosten für den Trockendock zu bezahlen.

Matthew M. Rigdon, Executive Vice President und Chief Operating Officer des OSV-Besitzers Jackson Offshore Operators, der über OSVs im Tiefwasser sprach, sagte der Maritime Reporter & Engineering News : „Das Angebot wird enger, wie ich bei einer Präsentation Ende November 2018 vermutete, Aufgrund der großen Anzahl von Trockendockanforderungen, die 2019 fällig werden, gibt es wenig Verfügbarkeit und unsere Konkurrenten sind nicht bereit, Schiffe für kurzfristige Anforderungen anzubieten. Sie verlangen von den Charterern längerfristige Verpflichtungen, um sogar die wenigen sofort verfügbaren Schiffe anbieten zu können. Dies hat zu einer Zinsunterstützung im Bereich von 20.000 USD pro Tag geführt. Die Preise müssen im mittleren Bereich von 20.000 USD / Tag liegen, damit die Schiffsbetreiber die Kosten für das Trockendock ausgleichen können. "

In ähnlicher Weise äußerte sich Todd Hornbeck in seinem Investor Call Mitte Februar 2019 (Überprüfung der Ergebnisse des 4. Quartals 2018). Er hoffte, dass OSV-Betreiber die längerfristige Sichtweise einnehmen würden, bevor sie die Ausrüstung wieder aktivierten. Er erklärte den Anlegern: „Finanzielle Disziplin und Aufmerksamkeit für den ROIC auf lange Sicht erfordert, dass wir beim Entstapeln von Schiffen die Kosten für das Entstapeln, dh das Trocknen, Wiederherstellen, Training, die erneute Versorgung des Schiffes vertraglich oder anderweitig decken strategisch gerechtfertigt…. Wir sehen keinen logischen Grund, ein Schiff für einen Vertrag zu entpacken, der nicht nur den Wert dieses Schiffes, sondern auch der anderen Schiffe, die wir auf einem bestimmten Markt eingesetzt haben, in Frage stellt. “

Ende 2014 zeigen die Daten von Baker Hughes, dass 57 Tiefwasser-Rigs arbeiten, mehr als das Doppelte der derzeitigen Anzahl, was rückblickend einen Maßstab für die volle OSV-Nutzung darstellt. In seinem Formular 10-K (einschließlich des Jahresberichts an die Anleger) Ende 2018 schätzte HOS, dass 80 OSVs unter US-Flagge kalt gestapelt seien.

Eine GOM-Wende ist nicht ohne Herausforderungen.

Ende 2018 waren die Analysten der führenden Energieberater Wood Mackenzie positiv, sofern die Ölkonzerne mit einigen Megaprojekten vorankamen. Obwohl die Produktionskosten in der GOM gesunken sind, sind die wirtschaftlichen Aussichten weiterhin unsicher, sodass endgültige Investitionsentscheidungen alles andere als sicher sind. William Turner, Senior Research Analyst bei Wood Mackenzie, sagte: „Wir erwarten, dass 2019 ein starkes Jahr für den Golf von Mexiko sein wird. Neben spannenden neuen Projektsanktionen, die Investitionen in Höhe von mehr als 10 Milliarden US-Dollar in die Region bringen könnten, könnten ein paar historische Neuheiten, die nächstes Jahr erscheinen sollen, die Bühne für die nächsten Jahre schaffen. “Sie sagten:„ Shell und Chevron wird den Weg weisen, aber das eigentliche Wachstum der Erkundung wird von neuen Marktteilnehmern - Kosmos Energy, Equinor, Total, Murphy und Fieldwood - ausgehen. “Aber auch die Augen der Majors richten sich nach Westen, auf die Landseite, speziell auf das Permbecken , wo sowohl Chevron als auch Exxon die Ölproduktion in den nächsten Jahren drastisch steigern wollen. Bei der Öffnung der permianischen Pipeline-Verbindungen zur Golfküste werden die großen Offshore-Projekte, die die großen Offshore-Projekte betrachten, möglicherweise vor dem Abbruch großer Offshore-Verpflichtungen angehalten.

-164304)